Forschung

Schwerpunkte in unserer Forschung

- Behavioral Finance und Social Finance

- Handelsaktivitäten von Retail-Investoren

- Soziale Interaktionen und (finanz-)wirtschaftliche Entscheidungsfindung

- Social Trading und Kommunikation in sozialen Netzwerken

- ESG-Investments in Private Equity

- Arnold, M.; Pelster, M.; Subrahmanyam, M.G. (2022): 'Attention triggers and investors' risk-taking', Journal of Financial Economics 143, 846–875. (Financial Times 50 Journal, VHB-JOURQUAL: A+, Latest Thinking Video; Schmalenbach IMPULSE)

Das Papier untersucht den Einfluss von individueller Aufmerksamkeit auf die Risikobereitschaft von Investoren. Wir analysieren eine große Stichprobe von Handelsaktivitäten der Investoren eines Brokers, der seinen Kunden den Handel mit Differenzkontrakten (CFDs) ermöglicht und standardisierte Push-Nachrichten über die jüngste Aktienentwicklung an seine Kunden sendet. Der Vorteil dieser Stichprobe ist, dass wir die Push-Nachrichten als individuelle Aufmerksamkeitsauslöser isolieren können, die wir direkt mit der Risikobereitschaft derselben Personen in Verbindung bringen können. Ein besonderer Vorteil des CFD-Handels besteht darin, dass er Anlegern den Einsatz von Leverage ermöglicht, was uns ein reines Maß für die Risikobereitschaft der Anleger liefert, das unabhängig von der Entscheidung zum Kauf einer bestimmten Aktie ist. Leverage ist ein wichtiger Katalysator des spekulativen Handels, da er den Spielraum für extreme Renditen vergrößert und es Anlegern ermöglicht, größere Positionen einzugehen, als sie sich mit ihrem eigenen Kapital leisten können. Wir zeigen, dass Investoren aufmerksamkeitsgesteuerte Trades mit höherem Leverage ausführen, verglichen mit ihren anderen Trades, sowie denen anderer Investoren, die keine Push-Nachrichten erhalten haben.

Arnold, M.; Pelster, M.; Subrahmanyam, M.G. (2021): “Attention triggers and investors` risk-taking”, Journal of Financial Economics.

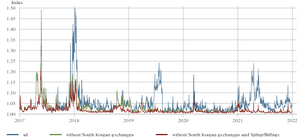

- Crépellière, T.; Pelster, M.; Zeisberger, S. (2023): 'Arbitrage in the Market for Cryptocurrencies', Journal of Financial Markets, 100817.

Das Papier untersucht die Entwicklung von Arbitrage-Möglichkeiten auf Cryptomärkten über die Zeit. Arbitragemöglichkeiten auf Cryptomärkten sind gut dokumentiert. Wir finden ebenfalls, dass Arbitragemöglichkeiten existieren; allerdings ist ihr Ausmaß seit April 2018 stark zurückgegangen. Wir analysieren verschiedener Handelsstrategien und zeigen, dass es inzwischen kaum noch möglich ist, bestehende Preisunterschiede auszunutzen. Wir diskutieren und testen mehrere Mechanismen, die für die gestiegene Markteffizienz verantwortlich sein könnten, und stellen fest, dass informierter Handel mit einer Verringerung der Arbitragemöglichkeiten korreliert ist.

- Deng, J.; Yang, M.; Pelster, M.; Tan, Y. (2023): 'Social trading, communication, and networks', Information Systems Research, forthcoming. (Financial Times 50 Journal, VHB-JOURQUAL: A+)

Social Trading ist ein aufstrebender Markt in der Sharing Economy, der es unerfahrenen Anlegern (Kopierern) ermöglicht, automatisch und in Echtzeit den Trades von Experten (Leadern) zu folgen. Wir verwenden ein separables temporales exponentielles Zufallsgraphenmodell (STERGM), um die Linkbildung und -auflösung eines großen Social-Trading-Netzwerks zu analysieren. Im Gegensatz zu traditionellen sozialen Netzwerken zeichnen sich soziale Handelsnetzwerke durch eine schnelle Auflösung von Links aus, was die Bedeutung der Untersuchung der Netzwerkauflösung erhöht. Wir untersuchen, wie die soziale Kommunikation, zusammen mit der finanziellen Performance und der Demographie, die dynamische Entwicklung des Netzwerks beeinflusst und befassen uns mit der bestehenden Abhängigkeit zwischen Kopierer-Leader-Links. Unsere Ergebnisse zeigen, dass soziale Kommunikation, finanzielle Performance und demografische Faktoren wichtige Determinanten der Linkbildung sind. Sobald jedoch ein Link gebildet wurde, konzentrieren sich die Kopierer hauptsächlich auf die finanzielle Performance und die Kommunikation, nicht aber auf demographische Faktoren. Somit sind die Determinanten der Linkbildung und -auflösung asymmetrisch. Verschiedene Arten der sozialen Kommunikation, wie Beiträge und Kommentare, haben unterschiedliche Auswirkungen auf die Linkbildung und -auflösung. Unsere Ergebnisse liefern wichtige Implikationen sowohl für Investoren als auch für Social Trading-Plattformen.

- Koester, H.; Pelster, M. (2017): 'Financial penalties and bank performance', Journal of Banking and Finance 79, 57-73. (VHB-JOURQUAL 3: A; Latest Thinking Video)

Das Papier untersucht die Auswirkungen von Strafzahlungen auf die Profitabilität von Banken und deren Aktienperformance. Unter Verwendung eines einzigartigen Datensatzes von 671 Finanzstrafen, die 68 internationalen börsennotierten Banken von 2007 bis 2014 auferlegt wurden, finden wir eine negative Beziehung zwischen Strafzahlungen und der Vorsteuerrentabilität, aber keine Beziehung zur Nachsteuerrentabilität. Dieses Ergebnis lässt sich durch Steuereinsparungen erklären, da Banken bestimmte Finanzstrafen von ihrem steuerpflichtigen Einkommen abziehen dürfen. Darüber hinaus zeigt unsere empirische Analyse der Aktienperformance einen positiven Zusammenhang zwischen Geldstrafen und "Buy-and-Hold"-Renditen, was darauf hindeutet, dass die Anleger froh sind, dass die Fälle abgeschlossen werden, dass die Banken erfolgreich mit den Folgen des Fehlverhaltens umgehen und dass die verhängten Geldstrafen geringer sind als die wirtschaftlichen Gewinne, die durch das Fehlverhalten der Banken entstanden sind. Dieses Argument wird durch die positiven abnormalen Renditen unterstützt, die die Ankündigung einer Geldstrafe begleiten.

- Mutschmann, M.; Hasso, T.; Pelster, M. (2022): 'Dark triad managerial personality and financial reporting manipulation', Journal of Business Ethics 181, 763-788. (Financial Times 50 Journal)

Das Paper untersucht die Beziehung zwischen den Persönlichkeitsmerkmalen der dunklen Triade (Machiavellismus, Narzissmus und Psychopathie) von Managern und der Praxis der Berichtsmanipulation anhand einer Umfrage unter 837 Fachleuten, die in Buchhaltungs- und Finanzabteilungen arbeiten. Wir stellen fest, dass (a) Manager, die dunkle Persönlichkeitsmerkmale aufweisen, mit einer höheren Prävalenz von betrügerischen Bilanzierungspraktiken in ihren Buchhaltungs- und Finanzabteilungen in Verbindung stehen und (b) traditionelle Risikomanagementmechanismen diesen Effekt nur teilweise abschwächen können. Interne Audits können das negative Verhalten von Managern mit dunklen Persönlichkeitsmerkmalen nur dann wirksam eindämmen, wenn diese internen Audits ausgelagert und von unabhängigen externen Mitarbeitern durchgeführt werden, nicht aber, wenn sie von internen Mitarbeitern durchgeführt werden. Dies deutet darauf hin, dass Manager mit dunklen Triaden-Merkmalen in der Lage sind, andere Mitarbeiter recht effektiv zu manipulieren. Folglich bietet die Durchführung von Prüfungen durch externes Personal einen Schutz gegen solche unethischen Praktiken und Manipulationen. Diese Erkenntnis ist von großer praktischer Bedeutung, da sie dafür spricht, interne Audits auszulagern, anstatt sie intern durchzuführen.

- Ortmann, R.; Pelster, M.; Wengerek, S.T. (2020): 'COVID-19 and investor behavior', Finance Research Letters 37, 101717.

Das Papier untersucht die Auswirkungen des COVID-19-Ausbruchs auf die Handelsaktivitäten von Privatinvestoren. Wir zeigen, dass Investoren ihre Handelsaktivitäten im Zuge der Pandemie deutlich erhöhen, sowohl am der extensiven als auch an der intensiven Marge. Die Zahl der Anleger, die erstmals ein Brokerage-Konto eröffnen, steigt, während gleichzeitig etablierte Anleger ihre durchschnittlichen Handelsaktivitäten erhöhen.

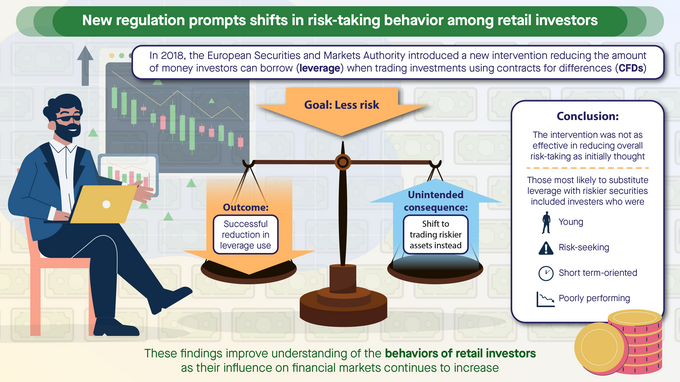

- Pelster, M. (2024): 'Leverage constraints and investors' choice of underlyings', Journal of Banking and Finance 162, 107150.

Das Papier untersucht die Auswirkungen einer regulatorischen Intervention der Europäischen Wertpapier- und Marktaufsichtsbehörde (ESMA) aus dem Jahr 2018, die die Höhe der Hebelwirkung (Leverage) begrenzt, die Kleinanleger bei ihren Handelsaktivitäten mit CFD-Kontrakten einsetzen können. Während die Intervention den Einsatz von Leverage erfolgreich reduzierte, verlagerten die Anleger ihre Handelsaktivitäten auf risikoreichere Anlagewerte, konsistent mit der Idee, dass Anleger mit Leverage-Beschränkungen Leverage durch risikoreichere Wertpapiere ersetzen. Die Intervention war also nicht so wirksam, wie der Rückgang der Hebelwirkung vermuten lässt.

- Pelster, M.; Hofmann, A. (2018): 'About the fear of reputational loss: Social trading and the disposition effect', Journal of Banking and Finance 94, 75-88. (VHB-JOURQUAL 3: A)

Der Beitrag untersucht den Zusammenhang zwischen dem Geben von Finanzratschlägen und dem Dispositionseffekt auf einer Social-Trading-Plattform. Unsere empirischen Ergebnisse deuten darauf hin, dass sogenannte Leader anfälliger für den Dispositionseffekt sind als Anleger, denen kein anderer Trader folgt. Unter Verwendung eines Differenz-in-Differenzen-Ansatzes zeigen wir, dass der Dispositions-Effekt zunimmt, wenn man zum ersten Mal als Leader aktiv wird. Der erhöhte Verhaltenseffekt kann dadurch erklärt werden, dass sich Führungskräfte gegenüber ihren Anhängern verantwortlich fühlen, dass sie Angst haben, Anhänger zu verlieren, wenn sie eine schlechte Investitionsentscheidung zugeben, oder dass neu ernannte Führungskräfte versuchen, ihr soziales Image und ihr Selbstbild zu managen.

- Pelster, M.; Hofmann, A.; Klocke, N.; Warkulat, S. (2023): 'Managerial personality traits and selective hedging', Journal of Business Ethics 182, 261-286. (Financial Times 50 Journal)

Wir untersuchen die Beziehung zwischen den Persönlichkeitsmerkmalen der dunklen Triade von Risikomanagern (Machiavellismus, Narzissmus und Psychopathie) und ihren selektiven Hedging-Aktivitäten. Anhand einer Umfrage von 412 professionellen Risikomanagern stellen wir fest, dass Manager mit dunklen Persönlichkeitsmerkmalen mit größerer Wahrscheinlichkeit selektives Hedging betreiben als solche ohne. Besonders ausgeprägt ist dieser Effekt bei älteren, männlichen und weniger erfahrenen Risikomanagern. Der Effekt ist auch bei kleineren Unternehmen, weniger zentralisierten Risikomanagementabteilungen und Familienunternehmen stärker ausgeprägt.

- Pelster, M.; Schertler, A. (2019): 'Pricing and issuance dependencies in structured financial product portfolios', Journal of Futures Markets 39, 342-365.

Das Papier untersucht die Preisbildung und Emissionsabhängigkeiten zwischen verschiedenen Arten von strukturierten Finanzprodukten (SFPs). Unsere Studie liefert Belege für Cross-Pricing zwischen Produkten mit komplementären Auszahlungsprofilen. Solche Abhängigkeiten können durch die Bemühungen der Emittenten erklärt werden, einen Auftragsfluss für Produkte zu generieren, die ihr aktuelles SFP-Risikomanagement ergänzen. Darüber hinaus beobachten wir Emissionsmuster, die mit dem Argument übereinstimmen, dass Emittenten die komplementären Auszahlungsprofile ausnutzen, wenn sie SFPs auf den Markt bringen. Unsere Studie hebt das Cross-Pricing aus einer Perspektive hervor, die in der Literatur bisher nicht berücksichtigt wurde.

- Pelster, M.; Val, J. (2023): 'Can ChatGPT assist in picking stocks?', Finance Research Letters, 104786.

Das Papier untersucht die Einsatzmöglichkeiten von ChatGPT zur Auswahl von Aktien und zur Auswertung von aktuellen Informationen. Wir führen ein Live-Experiment durch und zeigen, dass ChatGPT mit Zugang zum Internet in der Lage ist, neue Informationen auszuwerten und positive von negativen Informationen zu trennen. Damit bietet das Sprachmodell in seiner aktuellen Version Einsatzmöglichkeiten im Asset Management.